Инвесторы ищут проекты для инвестирования (частные бизнес риск строительство участие найти привлечь иностранных поиск куда вложить деньги)

Инвестиции связаны с риском. Часто кажущиеся инвесторам прибыльными бизнес проекты приносят убытки и наоборот, изначально невзрачные идеи «выстреливают», приносят доход.

Экономическое или финансовое образование не всегда гарантирует успех. Гораздо большее значение имеет аналитический склад ума, отслеживание тенденций рынка, планирование, а также, к сожалению, удача.

Вкладывать следует только свободные средства, которые не требуются (а также не потребуются в ближайшее время) для бизнеса и жизни.

Несколько инвестиционных проектов с большей вероятностью принесут доход, чем один. Однако для нескольких вложений потребуется значительно больше средств. В любом случае, вкладывать все деньги в один проект точно не стоит.

Не ждите баснословной прибыли. Случаи, когда первоначальный капитал увеличивается в десятки раз — скорее исключение из правил. Хорошим результатом будет рост свыше 50%, а наиболее стандартным — от 30% до 50%.

Разновидности инвестиций

Если вы ещё только начинаете разбираться в данной сфере и ищете что-то похожее на книгу «Инвестирование для чайников», вам будет полезно узнать, что существует несколько разновидностей инвестиций, а также несколько вариантов классификации инвестиции в бизнес-проекты.

По форме вложений выделяют следующие разновидности инвестиций:

Финансовые. К ним относится покупка акций и ценных бумаг компании, то есть, по сути, передача им финансовых средств.

Реальные (материальные). Эта разновидность инвестирования предполагает покупку для компании каких-либо материальных благ — оборудования, техники, сырья.

Спекулятивные. Особенная разновидность, целью которой является получение прибыли в максимально короткие сроки. Например, покупка валюты или драгоценных металлов при ожидании увеличения цены на них.

Инвестиции

Cуществует несколько разновидностей инвестиций, а также несколько вариантов классификации инвестиции в бизнес-проекты.

По сроку инвестирования

Эта классификация более простая, так как разделяет все вложения по сроку ожидаемой от них прибыли:

краткосрочные (до 1 года);

среднесрочные (от 1 года до 3 лет);

долговременные (свыше 3 лет).

По форме собственности инвестируемых ресурсов

Данная классификация разделяет все вложения в зависимости от их собственника:

Частные. В качестве инвестора выступает физическое или юридическое лицо, индивидуальные предприниматели. Наиболее распространённая форма инвестиций.

Иностранные. Для реализации проекта привлекаются средства иностранных граждан или компаний.

Государственные или муниципальные. В роли вкладчика выступают государственные или муниципальные учреждения. Например, для строительства олимпийских объектов в Сочи или стадионов для чемпионата мира по футболу привлечены существенные бюджетные средства с целью впоследствии получать прибыль (в том числе в бюджет) от использования этих объектов.

Смешанные — когда для реализации проекта привлекаются средства разных собственников.

Поиск инвестора для своей бизнес-идеи

Многие предприниматели озабочены поиском инвестора для своего бизнеса. Средства нужны для развития уже действующих компаний и для открытия бизнеса. Москва и другие крупные города более перспективны в части поиска средств для предпринимательства. Но с другой стороны, интернет во многом упрощает этот процесс.

Найти инвестора в действующий бизнес несколько проще, чем привлечь средства на этапе разработки проекта. В таком случае предприниматель может продемонстрировать будущим инвесторам успехи, уже достигнутые компанией на рынке.

Поиск спонсора для своего проекта можно осуществлять разными способами, но наиболее эффективными являются следующие:

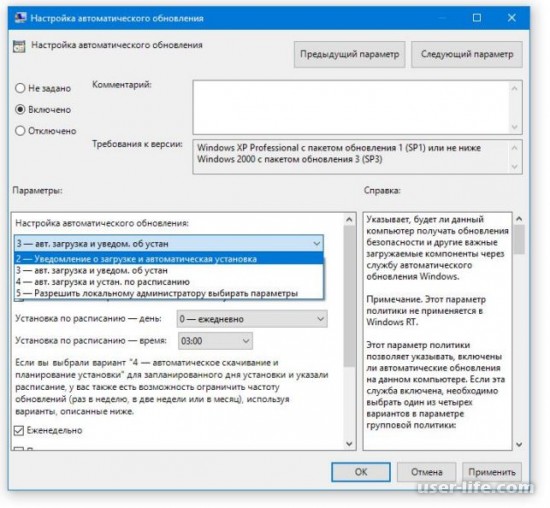

Регистрация на платформах, где инвестор ищет проекты для инвестирования. В сети довольно много крупных и проверенных платформ, позволяющим зарегистрировать свой проект в системе, чтобы найти для него средства. При регистрации указываются основные характеристики проекта, отрасль, необходимые средства.

Платформа покажет ваше объявление всем заинтересованным лицам и вы сумеете собрать нужную сумму на его реализацию. Среди российских лидируют сервисы: AngelList, StartupPoint, Napartner, Wanted Venture Capital, PitchBook.

Самостоятельный поиск через публикации в интернете и социальных сетях. Этот вариант больше подходит для действующих проектов. Если у вашей компании есть сайт или активные страницы в популярных социальных сетях, можно размещать информацию о поиске средств там.

Плюсом данного способа является возможность наглядно представлять все достижения компании и подробно пояснять преимущества вложения в неё. Минус — только незначительная часть целевой аудитории потенциальных вкладчиков увидит это объявление.

Обращение в инвестиционные фонды. Предприниматель, разработавший какой-либо проект, может попробовать обратиться напрямую в инвестиционные фонды. Если проект или бизнес-план покажутся представителям фонда перспективными, они одобрят инвестирование.

Краудфандинг. Это не совсем инвестиции, а сбор добровольных пожертвований на проект, который, однако, может быть полезен компаниям, ищущим средства. Отличие от инвестиций в том, что вкладчики не получают долю прибыли за своё пожертвование. Самой известной краудфандинговой платформой является Kickstarter, а среди российских — Starttrack и «Планета».

Поиск инвестора

Найти инвестора в действующий бизнес несколько проще, чем привлечь средства на этапе разработки проекта.

Если вы располагаете свободными средствами и хотите в перспективе приумножить их, начать нужно с определения стартового капитала. Сколько средств вы можете инвестировать без риска разориться? Второй шаг — определение срока инвестирования. Вы хотите быструю прибыль через несколько месяцев или готовы ждать несколько лет?

Затем определите, какая отрасль бизнеса вас интересует или какая на данный момент является более перспективной. Изучите соответствующие форумы, специализированную литературу. Постарайтесь найти мнения экспертов, отслеживайте их прогнозы.

С чего начать поиск объекта для инвестирования? Следующим шагом должно стать изучение специализированных платформ, где ищущие инвесторов предприниматели размещают свои проекты. Оценивайте качество выполнения каждого заинтересовавшего бизнес-плана, анализируйте, насколько реальны обещания окупаемости. Если какой-то проект заинтересовал вас, вступите в переписку с его автором и обсудите все детали сотрудничества.

Стратегия инвестирования

Заработок на инвестициях во многом непредсказуем. Инвестиции для начинающих вовсе могут показаться лотереей или игрой в казино. Но тем не менее каждый успешный инвестор имеет собственную стратегию вложения средств.

Прочитайте рекомендации, представленные в книгах всемирно известных Уоррена Баффета, Джона К. Богла, Бертона Малкиела, Бартона Биггса и других. Советы опытных вкладчиков, увеличивших свои богатства через инвестирование, безусловно помогут вам сформировать собственный подход к этому делу.

Примеры удачного вложения средств

Практика показывает, что большинству успешных или даже просто стабильных проектов нужен инвестор. Они существуют за счёт привлечения частных вложений. В истории бизнеса есть немало примеров успешного инвестирования, показывающих, что даже кажущийся изначально убыточным проект в итоге может принести прибыль создателям и поверившим в него инвесторам.

Например, китайская технологическая компания Xiaomi, укрепляющаяся в настоящее время и на российском рынке, в качестве начальных инвестиций имела 507 миллионов долларов. В настоящее время стоимость её активов превышает 10 миллиардов долларов, то есть первоначальный капитал увеличился в 20 раз.

Облачный сервис Dropbox сейчас любят более 200 миллионов пользователей по всему миру. Между тем компания начинала с капитала в 257,2 миллиона долларов. За 6 лет цена на Dropbox дошла до 10 миллиардов долларов, то есть увеличилась больше чем на 9 миллиардов долларов.

Российская экономика также может продемонстрировать примеры успешного вложения и приумножения средств. Например, сервис для изучения английского языка LinguaLeo — изначально русскоязычный, а сейчас адаптированный для Турции и Бразилии — с 2009 года постепенно шёл к успеху засчёт привлечения инвестиций. Несмотря на то, что у компании было много трудностей, часть из которых не решена до сих пор (низкий процент платных подписчиков), LinguaLeo вышли на чистую прибыль и осваивают новые рынки.

Заработок на инвестициях во многом непредсказуем.

В сожалению, изучая инвестирование для начинающих, нельзя избежать упоминания провального инвестирования. Вложение средств всегда связано с рисками, а утверждать со стопроцентной уверенностью, какой проект будет успешен, не могут даже самые опытные бизнесмены. Одна из проблем инвестирования в том, что внезапно выйти в убыток может даже самый продвинутый проект.

Например, социальная сеть MySpace в 2006 году входила в топ-5 самых посещаемых сайтов в США. На тот момент её стоимость составляла 580 миллионов долларов — именно за эту сумму MySpace приобрел медиахолдинг News Corp. Покупка обещала быть выгодной, но всего за несколько лет цена активов MySpace упала до 34 миллионов долларов (то есть убыток составил 546 млн долларов).

Печальный пример неудачных инвестиций есть и в России. В 2007 году банк ВТБ (второй по величине в России на тот момент и сейчас) реализовал 22,5% своих акций по смешной цене в 13,6 копейки (впрочем, порог вхождения был 30 тысяч рублей). Целью этого мероприятия было привлечение к инвестированию широких слоёв населения страны.

В ходе кампании удалось привлечь 1,5 миллиарда долларов, а акционерами ВТБ стали 120 тысяч человек. Однако уже в том же 2007 году цена акции опустилась ниже 13 копеек, а в кризисный 2008 — ниже трёх копеек. Акционеры потеряли ¾ своих вложений.

Активом при этом может выступать что угодно: начиная от небольшого частного бизнеса, заканчивая, например, огромным городом или целым регионом. Главное – должен быть соблюден основной принцип инвестирования: деньги вкладываются не для того, чтобы “закрыть финансовые дыры”, а для того, чтобы создать источник дохода и в дальнейшем получать прибыль.

Вся суть инвестиционного проекта сводится к тому, чтобы описать, рассчитать и экономически обосновать: стоит ли вкладывать капитал в актив или не стоит. По своей сути инвестиционный проект очень похож на бизнес-план, однако имеет более широкое и глобальное значение. Бизнес-план можно составить только для открытия бизнеса, а инвестиционный проект – для самых разных направлений деятельности, например, для научно-технических разработок, для развития определенного региона или территории и т.д.

Цели инвестиционных проектов.

Составление инвестиционных проектов может преследовать 2 основные цели:

Убедить инвестора вложить деньги в определенный проект. В этом случае под инвестором может подразумеваться как частный инвестор, так и какая-то финансовая или промышленная структура или даже государство, а разработчиком инвестиционного проекта выступает некий бизнесмен, структура, город, желающие привлечь инвестиции в свой проект.

Убедиться, что проект окупится и будет прибыльным. В этом случае разработчиком или заказчиком инвестиционного проекта выступает сам инвестор, дабы адекватно оценить все инвестиционные риски, предполагаемые при вложении в этот проект.

Чаще всего преследуются цели инвестиционных проектов, обозначенные под номером 1, но, в то же время и второй вариант является не менее важным. Ведь если инвестор будет вкладывать капитал, не оценивая риски – он очень быстро его лишится.

Структура инвестиционного проекта.

Можно обозначить примерную структуру инвестиционного проекта – он должен включать в себя следующие основные моменты (разделы):

Краткое описание проекта. Здесь коротко должна быть обозначена суть инвестиционного проекта: сколько, куда и зачем вложить.

Подробное описание проекта. После краткого анонса инвестиционный проект расписывается более подробно, с указанием всех тонкостей и нюансов. Сюда следует включить анализ рынка, описание продукции или услуг, на которых планируется зарабатывать, технологии их создания и продвижения, маркетинг-план, предполагаемую структуру управления проектом и другие моменты, касающиеся предмета описания.

Финансово-экономическое обоснование проекта. Отдельным разделом в структуре инвестиционного проекта всегда должны присутствовать математические расчеты, подтверждающие окупаемость и прибыльность вложения инвестиций. Причем, они должны быть максимально подробными и реалистичными.

Заключение (резюме) проекта. В конце – краткий вывод о целесообразности вложения средств в данный инвестиционный проект.

Это лишь примерная, общая структура инвестиционного проекта. Для разных видов проектов можно использовать разные шаблоны написания, самое главное, чтобы документ не был формальным, а действительно выполнял свою поставленную цель – доказывал целесообразность инвестирования.

Виды инвестиционных проектов.

Теперь рассмотрим основные виды инвестиционных проектов. Их можно классифицировать по разным признакам.

Например, по срокам реализации инвестиционные проекты могут быть:

Краткосрочные (реализуемые в срок до 1 года);

Среднесрочные (реализуемые в срок от 1 года до 3-5 лет);

Долгосрочные (реализуемые в срок от 3-5 лет и более).

По объемам финансовых вложений, это деление весьма условное, для каждого инвестора оно может быть разным:

Малые (инвестиции до 10000 долларов);

Средние (инвестиции от 10 до 500 тыс. долларов);

Крупные (инвестиции от 500 тыс. до 10 млн. долларов);

Грандиозные (инвестиции от 10-100 млн. долларов и выше).

По составу и масштабам можно выделить такие виды инвестиционных проектов:

Монопроекты (инвестпроекты, направленные на создание/развитие какого-то одного конкретного актива, например, бизнеса);

Мультипроекты (инвестпроекты, объединяющие в себе несколько монопроектов, направленные на создание небольшой группы активов);

Мегапроекты (комплексные инвестиционные проекты, объединяющие в себе несколько моно- и мультипроектов, например, проекты развития города, региона, области).

Также можно выделить виды инвестиционных проектов по сферам деятельности:

Промышленные (направленные на создание/модернизацию промышленного объекта, производство определенного товара/услуги);

Финансово-экономические (направленные на создание финансового актива, приносящего доход, приватизацию, реформирование финансовой системы и т.д.);

Научно-исследовательские (направленные на финансирование научно-технических исследований с целью создания высокотехнологичной продукции);

Социальные (инвестиционные проекты, направленные на реформирование социальной сферы, позволяющее, к примеру, сократить расходы в каком-то направлении, что позволило бы инвестиции окупиться).

И напоследок я хотел бы заострить внимание на видах инвестиционных проектов по форме реализации, на мой взгляд, это самая важная классификация:

Строительство (проекты, ведущую долю в которых занимают затраты на строительство неких объектов);

Покупка недвижимости и ЦИК (инвестиционные проекты, направленные на приобретение недвижимости или целостных имущественных комплексов с коммерческими целями);

Производство (проекты, предполагающие создание производства некого товара или услуги);

Перепрофилирование (проекты, предполагающие переориентацию работы какого-либо объекта на новый вид деятельности);

Модернизация (инвестиционные проекты, направленные на усовершенствование применяемых технологий);

Разработка (проекты, направленные на создание новых продуктов/услуг);

Интернет-проекты (отдельно хочу выделить этот относительно новый вид инвестиционных проектов – сюда относится создание сайтов в интернете с целью заработка).

Стадии реализации инвестиционного проекта.

Продолжим тему рассмотрением основных стадий реализации инвестиционного проекта. Прежде всего, можно выделить 4 стадии инвестиционного проекта.

Идея (проект только задумывается);

Разработка (проект составляется, просчитывается, подготавливается для потенциального инвестора или для себя, если вы – и есть инвестор);

Согласование (инвестор одобряет проект, либо не одобряет, возвращает на доработку и т.д.);

Реализация (начинаются реальные инвестиции в проект).

При этом время от появления идеи до окончания его реализации называют жизненным циклом проекта или проектным циклом. На стадии реализации проектный цикл включает в себя 3 фазы:

Доинвестиционная фаза (производится подготовка к началу инвестиционного процесса);

Инвестиционная фаза (осуществляются непосредственные инвестиции, за счет которых оплачивается все, что необходимо для реализации проекта);

Эксплуатационная фаза (уже запущенный проект эксплуатируется, выходит на окупаемость и начинает приносить прибыль инвестору).

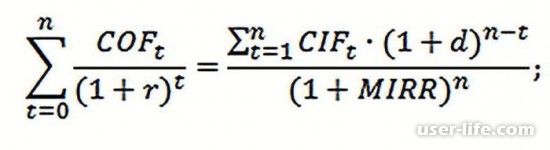

Оценка инвестиционного проекта.

Отдельным предметом для обсуждения является т.н. оценка инвестиционного проекта. Это очень объемная тема, поэтому сегодня я рассмотрю ее очень кратко, возможно, потом поговорим об этом более подробно в отдельной статье.

Итак, оценка инвестиционного проекта – это и есть определение потенциальным инвестором целесообразности его реализации.

Основных моментов, на которые смотрит инвестор, проводя такую оценку, четыре:

Размер инвестиций (то есть, сколько реальных денег нужно вложить для полноценной реализации инвестиционного проекта);

Период окупаемости инвестиций (за какое время предполагаемая прибыль от реализации проекта полностью покроет вложенную сумму инвестиций);

Прибыльность инвестиций (на какую чистую прибыль в месяц/год может рассчитывать инвестор, после того как проект выйдет на самоокупаемость);

Уровень риска (и, наконец, самый важный момент: насколько велик риск неполучения планируемой прибыли или даже частичной/полной потери вложенного капитала).

Во-первых, взаимоотношения предпринимателя с партнером, который готов предоставить финансирование, могут представлять собой прямое инвестирование. Данный механизм предполагает предоставление фирме денежных средств в обмен на участие партнера в прямом управлении организацией, в определении стратегии развития бизнеса.

Во-вторых, финансирование может привлекаться на условиях портфельного инвестирования. Данный механизм предполагает, что партнер, вкладывая денежные средства в развитие бизнеса, одновременно приобретает также долю во владении компанией. В первом случае выгода инвестора - в том, чтобы участвовать в управлении потенциально крупным предприятием и становиться влиятельным участником бизнес-сообщества. Во втором же партнер, в случае роста компании, получает возможность значительно увеличить свой капитал.

Какие бывают инвесторы

Еще один нюанс, который необходимо изучить предпринимателю, прежде чем решать вопрос с тем, где находить инвесторов — рассмотрение специфики деятельности партнеров, готовых вкладываться в другие бизнесы. Субъекты, которые становятся участниками соответствующих правоотношений, могут быть представлены: частными лицами, организациями. И те и другие, в свою очередь, классифицируются на венчурных инвесторов и тех, что готовы вкладываться в фундаментальные проекты. Инвесторы также могут быть российскими и зарубежными.

Где найти инвестора для проекта

Еще один критерий классификации субъектов, участвующих в правоотношениях с бизнесами по вопросам финансирования — степень участия государства. Есть госструктуры — чаще всего фонды, которые оказывают бизнесам содействие в привлечении финансовых средств или предоставляющие их. Есть полностью частные компании.

Краудфандинг

Существует особая категория правоотношений в сфере инвестирования — краудфандинг. Данный термин соответствует механизму привлечения финансовых средств бизнеса со стороны большого количества людей — отдельных социальных групп или представляющих общество в целом. Как правило, инвесторы, предоставляющие предпринимателям средства в рамках краудфандинга, не накладывают на них каких-либо обязательств в части обмена на долю в бизнесе или участия в управлении компанией. Данная особенность предопределяет большую популярность соответствующих правоотношений. Многие предприниматели, задумываясь над тем, где находить инвесторов, прежде всего обращаются именно к краудфандингу.

Что может заинтересовать инвестора?

Рассмотрим теперь ряд практических нюансов, характеризующих взаимоотношения предпринимателей и партнеров в части финансирования бизнеса. Так, прежде чем думать над тем, где найти инвестора для проекта, следует обратить внимание на такой аспект, как привлекательность бизнес-проекта — те показатели, на которые потенциальный партнер будет обращать внимание при принятии решения о вложениях денежных средств в компанию. Какие именно?

Где найти инвестора для стартапа

Прежде всего, это наличие в достаточном мере объемного рынка для реализации товаров и услуг, которые производит компания. Второй показатель — динамика развития отрасли. Инвестор заинтересован в том, чтобы продукт, выпускаемый компанией, был востребован на рынке в течение долгого времени. Если динамика развития той отрасли, в которой ведет деятельность предприятие, достаточно высока, то партнер должен убедиться, что предприниматель сможет обеспечить своевременный выпуск товаров, не уступающий продукции конкурирующих предприятий.

Собственно, уровень конкуренции — также важный показатель для инвестора. При этом для одних партнеров может быть более предпочтительным высокий, а для других — низкий. В первом случае инвестор и предприниматель могут воспользоваться наличием в достаточной мере стабильного спроса на выпускаемый товар и противодействовать конкурентам за счет более высокого качества или низкой цены поставляемой на рынок продукции. Низкая конкуренция привлекательна с точки зрения рентабельности фирмы. Разумеется, при условии, что будет спрос на товары, выпускаемые фирмой.

Где можно найти инвестора для бизнеса

Еще один важный критерий принятия инвестором положительного решения относительно финансирования проекта — обоснованность бизнес-плана. На рынке могут сложиться самые благоприятные условия, наблюдаться оптимальный уровень спроса и конкуренции, однако если предприниматель не предоставит план, в соответствии с которым фирма будет пользоваться данными преимуществами, инвестор может поставить под сомнение перспективы финансирования компании.

Следующий фактор принятия партнером положительного решения по проекту — компетентность команды, с которой работает владелец бизнеса. Или же его личная. Ситуация на рынке может быть оптимальной, бизнес-план — в деталях проработанным, но реализация окажется не на самом высоком уровне по той причине, что ее будут осуществлять неподготовленные люди.

Таковы основные факторы, которые предпринимателю следует рассмотреть, прежде чем думать о том, где найти инвестора для проекта. Если он успешно решил данную задачу, можно переходить к рассмотрению конкретных механизмов поиска партнера. Где найти инвестора для стартапа среднего или крупного предприятия в России?

Как найти инвестора для стартапа?

Начнем со специфики поиска партнеров для основателя стартапа. Главная ценность соответствующего типа бизнеса — перспективная идея. Как правило, она характеризуется оригинальностью, несхожестью с большинством других концепций. Другой значимый критерий оценки перспективности стартапа — отсутствие действующих бизнесов в соответствующем сегменте в масштабах всей страны или отдельного региона.

Бывает, что предприниматель, который решает задачу, где найти инвестора в Москве, решает все же переключиться на какой-либо из рынков в субъектах РФ, так как в российской столице уже могут вести деятельность конкуренты. В то время как в регионах аналогичные бизнесы будут не слишком развиты или же вовсе отсутствовать как субъекты хозяйственной деятельности.

Где реально найти инвестора

Выше мы рассмотрели основные механизмы привлечения инвестиций. Если стоит вопрос о том, где найти инвестора для стартапа, то оптимальными схемами в этом случае будут: привлечение венчурных инвестиций, краудфандинг. Преимущество обоих механизмов — отсутствие больших рисков для предпринимателя.

Правда, в случае с венчурными проектами владельцу бизнеса в большинстве случаев приходится отдавать долю во владении фирмой — рассматриваемый вид финансирования относится к категории портфельных инвестиций. Однако партнер в этом случае, как правило, берет на себя основную часть расходов, необходимых для реализации проекта. Преимущества краудфандинга также очевидны — это возможность привлечь большой объем средств при отсутствии в большинстве случаев обязательств перед инвесторами.

Где можно найти инвестора, который готов вложиться в стартап в рамках той или иной схемы?

Если говорить о венчурных проектах, то существует большое количество специализированных фондов, которые активно участвуют в соответствующих правоотношениях. Они есть и в РФ, и за рубежом, и представлены как государственными, так и частными структурами. Достаточно порой всего лишь найти подходящий для себя венчурный проект или венчурный фонд, а после ознакомиться с предложениями соответствующих фирм касательно перспектив партнерства с частными организациями.

Как найти инвесторов и где их искать, если речь идет о краудфандинге? Данный формат правоотношений практически полностью онлайновый. Есть ряд крупнейших - как российских, так и зарубежных, - краудфандинговых платформ. Пользоваться ими достаточно просто, но важно составить грамотное описание бизнес-проекта, рассказать потенциальным инвесторам о его преимуществах.

Как искать инвестора для малого предприятия?

Рассмотрим теперь то, где найти инвестора для малого бизнеса. Данный формат деятельности предприятия предполагает, что компания — не стартап, а уже функционирующий, имеющий более или менее приемлемые обороты бизнес. Инвестиции в этом случае ищутся в целях расширения или модернизации производства, проведения масштабной маркетинговой кампании в целях повышения узнаваемости бренда в регионе, стране или за рубежом. Как правило, малые бизнесы финансируются при участии инвесторов, которые специализируются на выстраивании фундаментальных партнерских отношений с частными фирмами.

Как найти инвесторов и где их искать

Венчурные инвестиции допускают сценарий, при котором партнеру в принципе не удастся вернуть собственные вложения, поскольку бизнес окажется убыточным. В свою очередь, фундаментальное партнерство предполагает, что инвестор сможет как минимум обеспечить нулевую рентабельность своих вложений, а в перспективе — существенно увеличить капитал за счет роста предприятия.

Где найти инвестора для малого бизнеса? Подобные задачи, как правило, решаются в ходе личных встреч предпринимателей и потенциальных партнеров, готовых вложить денежные средства в развитие компании. Они могут быть проведены в рамках специализированных мероприятий — бизнес-конференций, круглых столов, на презентациях. Не исключено общение между предпринимателем и инвестором и в неофициальной обстановке, например на корпоративной вечеринке, на которую они оказались приглашены. Фундаментальное инвестирование — распространенный вид деятельность в среде финансовых фондов. Информацию о них также можно найти в поисковых системах.

Как найти инвестора для среднего или крупного предприятия?

Где можно найти инвестора для бизнеса, представляющего собой среднее или крупное предприятие? Примечательно, что масштабная состоявшаяся фирма, хотя бы классифицируемая как средний бизнес, как правило, сама по себе является желанным объектом инвестирования для опытного финансиста, поскольку является действующим рентабельным бизнесам. Поэтому не исключено, что искать партнера, готового вложить денежные средства в фирму, возможно, и не придется, если она соответствует критериям крупного предприятия.

Однако вполне может быть актуален другой вопрос — где найти частного инвестора, который был бы надежным партнером, готовым к выстраиванию конструктивного диалога по вопросам развития бизнеса. Разрешается он, как правило, непубличными способами — посредством общения с крупными финансистами в рамках частных каналов. Но в некоторых случаях реально найти инвестора и на крупных мероприятиях, особенно если речь идет, к примеру, о международных выставках. Перспективы выстраивания взаимоотношений с партнерами во многом зависят от сферы бизнеса.

Так, решение вопроса "где найти инвестора для строительства" может существенно отличаться от такой задачи, как нахождение партнера в области информационных технологий. Строительный бизнес и IT — сферы с разной рентабельностью и динамикой развития. Каждая из них требует особых компетенций инвестора при оценке перспектив вложения в ту или иную фирму. Но, безусловно, есть финансисты, одинаково хорошо разбирающиеся как в строительстве, так и в информационных технологиях. Таким образом, стратегия поиска инвестиций в значительной степени зависит от масштабов фирмы, а также от сферы экономики, в которой представлена компания. Для стартапов будет более оправдан один подход, а для малых бизнесов, средних и крупных фирм — иные стратегии.

Полезно также будет рассмотреть ряд рекомендаций для предпринимателей, решивших найти инвестора, а также установить с ним доверительные взаимоотношения. Изучим те стратегии, которые можно охарактеризовать как универсальные, в достаточной мере подходящие для бизнеса любого масштаба — стартапа, малого, среднего или же крупного предприятия.

Как найти инвестора и установить с ним взаимоотношения: рекомендации

Собственно, поиск инвестора полезно осуществлять в тех социальных средах, в которых общаются люди, занимающиеся деятельностью, близкой к профилю компании. Там, где найти частного инвестора для строительства — не проблема, может быть весьма непросто установить взаимодействие с человеком, которому могла бы быть интересна сфера продаж. Эффективное инвестирование — это во многом результат высокой компетенции, чаще всего достигаемый в рамках узкой специализации финансиста.

Где найти инвестора для малого бизнеса

Эксперты в сфере инвестирования советуют владельцам фирм в первую очередь рассказывать потенциальным партнерам о том, какие еще источники финансирования предполагается использовать, и какова их фактическая доступность. Данный подход позволит инвестору понять собственную роль во взаимоотношениях с бизнесом и оценить свою готовность ей соответствовать. Так, если фирма использует также кредитные средства, то ее владелец может дать понять партнеру, что тот сможет рассчитывать на меньшую долю в бизнесе, чем если бы инвестор финансировал проект единолично.

Другой важный нюанс — обсуждение условий изменения изначально достигнутых договоренностей. Может оказаться так, что проект в ходе развития начнет показывать большую или меньшую прибыльность (или динамику отдачи инвестиций), чем ожидается владельцем бизнеса либо инвестором, вследствие чего для них может оказаться предпочтительнее изменить порядок собственного участия в деятельности компании.

Предпринимателю следует обсудить с партнером порядок отчетности по тем или иным хозяйственным операциям, ее состав. Некоторые инвесторы требуют составления только бухгалтерской документации соответствующего типа, другим предпочтительно получать также управленческую отчетность. Данные нюансы полезно прояснить на самых ранних этапах партнерства.

Важно, таким образом, не только то, где найти инвестора бизнеса, но также и то, как установить с ним долгосрочные партнерские отношения. Высокий уровень компетентности в предпринимательстве ценится всегда. Поэтому в выстраивании эффективного партнерства будет заинтересован и инвестор. Нужно уметь слушать его и учитывать выражаемые им интересы.

ТОП сайтов, где стартаперы могут разместить свой инвестиционный проект и найти инвестора, привлечь инвестиции в свой бизнес, а инвесторы могут ознакомиться с самыми разными проверенными предложениями о продаже готового бизнеса, франшизы или поиске партнера.

towave.ru. Сайт о стартапах. Требует регистрации, но подтверждение аккаунта происходит на сразу. Ваш профиль некоторое время висит на модерации, что весьма неудобно, приходиться возвращаться к сайту снова.

napartner.ru. Площадка предлагает услуги для предпринимателей и инвесторов. Возможно сопровождение инвестиционной сделки командой napartner. Для владельца стартапа предлагается весьма подробно описать все нюансы существования и развития проекта, что весьма удобно для инвесторов при выборе стартапа. Также на площадке можно узнать об истории успешных бизнес-идей от момента зарождения до выхода на рынок и полноценного развития (см. Поиск и привлечение инвестора для бизнеса и стартапа).

investgo24.com. Здесь вы можете ознакомиться с инвест-проектами, предложениями о продаже бизнеса, а также найти предложения инвестиционных фондов. Для общего развития и ответов на вопросы вашему вниманию предоставлена база статей на инвестиционную тематику. Сообщения с сайта приходят прямо к вам на почту, инвесторы весьма активны на этой площадке.

townmoney.ru. Данная площадка предлагает вам получить займ на развитие бизнеса, гарантии, получение электронной подписи. На площадке «Город денег» бизнесмены могут разместить свои проекты для инвесторов, а инвесторы могут ознакомиться с портфельными продуктами, получить гарантии возврата инвестиций, а также поучаствовать во взаимном кредитовании.

investors.partners. Поможем открыть свое дело и найти начальный капитал, расширить действующий бизнес. Команда investors.partners для вас найдут надежного и опытного инвестора-партнера и даже найдут инвестора бесплатно.

start2up.ru. площадка, созданная для объединения людей, ищущих инвестиции, желающих вложить деньги и желающих начать совместный бизнес!

business-platform.ru. Бизнес-Платформа для авторов, которые ищут инвестиции, для инвесторов, которые перспективные прибыльные инвестиционные ищут проекты, для предпринимателей, которые продают бизнес и для блогеров, которые во всем этом разбираются!

angel.co. Международная площадка angelist создана для объединения инвесторов и стартаперов по всему миру!

avito.ru площадка объявлений, которая весьма неплохо справляется с задачей привлечения инвесторов в бизнес и продажей готового бизнеса посредством размещения простым объявлений.

rusinvestproject.ru. поможет найти инвестора и проект без посредников в России СНГ и за рубежом, это огромная база полезных контактов.

simex.global.ru. Краудинвестиционная площадка SIMEX — это международная платформа для осуществления инвестиции в реальный сектор экономики для начинающих и профессиональных инвесторов. (см. Российский краудфандинг — внедрение альтернативных механизмов финансирования)

innovationportal.ru. Единый портал инноваций и уникальных изобретений в сфере инноваций, который поможет инвесторам и изобретателям найти взаимовыгодное сотрудничество.

investclub.ru. Площадка с большим количеством активных пользователей, которые ищут инвесторов и инвестиции.

www.beboss.ru. Здесь представлены все отрасли, рассматриваются любые суммы, а также каталог франшиз, оптовые предложения, бизнес-идеи и бизнес-планы.

fbip.ru. Это Федеральная база инвестиционных площадок.

С вопросом, как найти инвестора для бизнеса, сталкиваются как новички, так и уже состоявшиеся предприятия малого и среднего бизнеса. Необходимо понимать, где чаще всего проводят время потенциальные вкладчики капитала, чему отдают предпочтение, какие цели преследуют, где их искать. Следует посещать мероприятия, где сможете пообщаться с лицом, которое профинансирует вашу бизнес-идею, вести переписку на форумах единомышленников, это позволит вам свободно владеть темой проекта, которую вы представляете, не стесняясь говорить о своих мыслях посторонним, может, среди них найдется посредник между вами и инвестором, либо сам инвестор.

Держите руку на пульсе и всегда будьте в курсе новшеств. Используйте все возможные способы заявить о себе. И, конечно, помните, что любого инвестора интересует материальная сторона вопроса больше, чем идейная, поэтому необходимо составить конструктивный расчет.

Структура бизнес-плана:

Описание и цели предоставляемых услуг или товаров компании.

Экономические и маркетинговые стратегии.

Производственный, финансовый и организационный планы.

Оценка эффективности предприятия.

Гарантии и риски.

Примечания (графики, таблицы, диаграммы).

Вам следует как можно детальнее и грамотнее подойти к оформлению бизнес-плана фирмы. Описывая само предприятие и цели, расскажите о том, чем вы занимаетесь, какой товар или услугу предоставляете, в чем заключается особенность, ссылайтесь на авторитетные источники, экономические прогнозы сегмента рынка и проведенные исследования в сфере деятельности, которою вы планируете представлять.

Предоставьте план экономических стратегий, в котором будут указаны цены товара, услуги, объемы выпускаемого продукта, сравнительный анализ цен таких же производителей, подтвердите качество сертификатами, убедите инвестора в получении максимальной экономической выгоды в кратчайшие сроки. Расскажите о ваших долгосрочных маркетинговых стратегиях: предоставьте статистическую выборку покупательской способности (возраст, пол, финансовое положение, потребности), пропишите способы SMM-продвижения проекта, сделайте отчет об уже проведенных рекламных кампаниях, упомяните все известные и использованные вами методы рекламы товара или услуги.

В производственном плане отразите, какой инвентарь необходим для производства продукции или предоставления услуг, какие ресурсы вы хотите использовать, где будет располагаться офис компании. В организационном плане укажите на то, какие вы уже провели подготовительные мероприятия (разработали веб-сайт, подготовили оборудование и помещение), кто сотрудники, их должности, зарплата, амортизация оборудования, устав предприятия. Что касается финансового плана, то в нем нужно очень точно указать статьи доходов и расходов на предпринимательскую деятельность, определить точное количество необходимых средств и срок, в который будут они возвращены (желательно расписать на каждый год суммы прибыли инвестора).

Попросите специализированного экономиста произвести оценку эффективности предприятия, возможные риски и точные гарантии. Прилагайте графики, таблицы, диаграммы, фото и видеоматериалы, чтобы полностью раскрыть суть вашего производства и экономических выгод.

Бизнес-план готов, места скопления инвесторов знаем, теперь нужно найти компанию, которая предоставит финансовые средства для развития вашего малого или среднего бизнеса с нуля или идейного проекта.

Ваши возможные инвесторы:

родственники и знакомые;

венчурные компании;

государственные гранты;

банки;

краудфандинг;

бизнес-ангелы.

Ваши возможные инвесторы:

Родственники и знакомые – это одни из первых, кто узнает о ваших идеях, проектах и если достаточно грамотно выстроить свою информационную политику, то можно надеяться на поддержку с их стороны. Данный вид финансирования отвечает на вопрос, как найти инвестора для бизнеса с нуля, потому что на стадии становления предприятия очень тяжело подыскать крупного компанию, которая согласится вкладывать капитал в развитие проекта.

Венчурные компании или венчурные инвесторы – это, крупные частные предприятия, лидеры отрасли, государственные структуры и специальные фонды, которые обладают достаточными материальными средствами для вложения в заинтересовавший проект. Такие вкладчики предпочитают не рисковать и вкладывают капитал в дело, которое с огромной вероятностью окупится и принесет прибыль в короткие сроки. Данный вид инвестиций показывает, как найти инвестора для малого бизнеса и предполагает, что часть проекта перейдет в собственность инвестора и даст право контроля и участия в деятельности предприятия. При получении запланированной прибыли можно продать свою часть совладельцу либо третьему лицу.

Положительным моментом считается возможность получения в короткие сроки необходимого количества финансов. Для малого и среднего бизнеса это возможность выйти на новый уровень продаж, качественности и эксклюзивности в предоставлении услуг с помощью венчурных инвестиций. Но стоит помнить о том, что вы уступаете часть своего дела, предприятия инвестору и ограничиваете себя в свободе действий.

Государственный грант. Этот вид финансирования доступен далеко не всем, потому что предпочтение отдается научным разработкам, нанотехнологиям и социально важным проектам. Гранты возвращать не нужно, но обязательно полученные средства будут подвергнуты аудиту, который проводится государством на конкурсной основе чаще в ВУЗах и НИИ. В силу ограниченности бюджета страны не стоит рассчитывать на большие суммы инвестиций. Если вы молодой перспективный ученый – дерзайте, если вы предприниматель с амбициозными идеями, ориентирован на защиту окружающей среды – воспользуйтесь своим шансом быть профинансированными государством.

Банки. Деятельность финансовых учреждений укоренилась в нашем обществе и приобрела масштабность, поэтому неудивительно, что они могут инвестировать в развитие предпринимателей и получать свою процентную прибыль от суммы займа. При получении такого финансирования требуется собрать большое количество справок и документов, предоставить четкий бизнес-план, залоговое имущество, а также, если имеется, – устав предприятия, статистический отчет, правоустанавливающие документы. Высокие процентные ставки по предпринимательским кредитам могут негативно сказаться на деятельности бизнеса и тормозить его развитие, а также получение максимальной прибыли.

Краудфандинг (с английского – «финансирование толпой»). Интернет не зря называют глобальной паутиной, потому что большая часть населения давно крепко осела и живет там своей жизнью. Именно это пространство и позволит найти инвесторов для вашего бизнес-проекта или иновационной идеи. Специальные доски объявлений, социальные сети, онлайн-проекты, бесплатные вебинары (интеллектуальные инвестиции много значат для начинающего предпринимателя) – все способы SMM-продвижения в помощь вам. Здесь вы найдете единомышленников, помощников, инвесторов.

Краудфандинг примечателен тем, что вы можете получить заявленное количество средств на безвозвратной основе, конечно, придется попотеть над презентацией проекта, но харизматичным и талантливым это по плечу. Если вы не соберете необходимой суммы денег – не отчаивайтесь, всегда можно прибегнуть к перечисленным выше способам получения финансирования. Данный вид инвестирования удобен для стартаперов.

Как построить взаимовыгодные отношения с инвестором?

Где и как можно найти инвестора для бизнеса, вы уже знаете, теперь разберемся в механизме взаимодействия с ним. У вас отличная бизнес-идея – пора ее пустить в дело, отправляйтесь на переговоры с потенциальным инвестором подготовленным: грамотная речь, безупречный внешний вид, эстетически оформленный бизнес-план, оригинальный проект. Докажите, что именно ваше предприятие сможет не только вернуть инвестиционные средства, но даст возможность нарастить прибыль.

Если вас оценили – составьте письменный договор с инвестором, обсудите форму отношений в коммерческой деятельности, процентные ставки, долю в бизнесе, оговорите сроки сотрудничества, права и обязанности сторон. Читайте внимательно договор или пригласите грамотного юриста. С момента получения инвестиционных средств ваши взаимоотношения с инвестором регламентируются уставом, поэтому четко поставленные требования помогут избежать судебных тяжб.

Классические способы привлечения инвестиций

Получить деньги на бизнес можно через инвестиционные фонды, фонды содействия малому предпринимательству. Это довольно сложная задача. Кроме того, что начинающий предприниматель обязан найти серьезные основания для получения инвестиций, часть средств он должен вложить сам, но для этого далеко не у всех есть возможности.

Можно обратиться за помощью в венчурные фонды, однако необходимо учитывать, что они дают средства на развитие проектов, имеющих перспективы. В первую очередь – в сфере инноваций и IТ-технологий.

Еще один вариант – особая площадка для инвестирования в бизнес-проекты, бизнес -инкубатор. Но, чтобы получить деньги, нужно победить в конкурсе и пройти собеседование.

624235477bb5642d78 620x350 - Как сделать свой проект привлекательным для инвесторов. Пошаговый лайфхак

Потенциальными инвесторами могут стать и успешные бизнесмены, которые хотели бы иметь пассивный доход. Найти инвесторов и сделать их партнерами – наиболее приемлемый и простой путь. А для этого вам нужно уметь хорошо презентовать свой проект, доказать его состоятельность и востребованность.

Привлечение инвестиций через мейнстримы

Один из самых популярных способов привлечения инвестиций – краудфандинг, который представляет собой сбор средств на бизнес у обычных людей. В интернете есть краудфайдинговые площадки, предназначенные для того, чтобы на них можно было оставлять предложения о сборе средств на проект, или вкладывать в проект свои деньги. Но, чтобы прибегнуть к такому способу, нужно или быть известным человеком, или суметь очень хорошо прорекламировать свою идею, что, к сожалению, не делается на краудфандинговых площадках.

Можно попробовать привлечь инвестиции через криптовалюты и электронные платежные системы. Необходимо отметить, что некоторые популярные сегодня криптовалюты, например, эфириум, были созданы на деньги пользователей.

Платформы для поиска инвесторов

Если вы не знаете, где искать инвесторов, то мы предлагаем вам несколько крупных платформ по их поиску.

business-platform.ru. Федеральная бизнес платформа. Кроме проектов и предложений по продаже готового бизнеса, здесь можно найти базу инвесторов. Основная задача платформы – соединять инвесторов и авторов бизнес-проектов в онлайн-режиме.

beboss.ru. Ресурс предоставляет возможность для поиска инвесторов для любой отрасли, а также каталог франшиз, бизнес-планы и бизнес идеи.

napartner.ru. Платформа предлагает различные услуги для стартаперов и инвесторов, например, сопровождение сделки. Начинающим бизнесменам нужно будет описать нюансы своего проекта, чтобы инвесторы получали как можно больше информации.

investclub.ru. Ресурс предполагает широкие возможности для поиска инвестиций и инвесторов.

rusinvestproject.ru. Площадка для поиска инвесторов как в России, так и в странах СНГ.

Как действовать. Основные правила для привлечения инвесторов

Желающих получить инвестиции много и конкуренция достаточно велика, поэтому перед тем как искать инвестора, необходимо усвоить несколько правил.

Чем больше вы предоставите информации для инвесторов, тем больше вам будут доверять.

Если вы знаете сколько можете заработать, как будет развиваться ваш проект – можно смело выходить на беседу с инвестором. Подсчитайте, сколько конкретно вам нужно денег и для чего.

Пример – стартап Talkdesk. Его авторы предложили разработку облачных технологий, которые должны использоваться в call-центрах. Перед тем, как встретиться с представителем венчурного фонда Силиконовой долины, от которого команда проекта впоследствии получила 12 000 000 долларов, она уже имела вложения от других инвесторов в размере 4 000 000 долларов и получила 1 000 000 прибыли. Инвесторов покорило умение команды экономить и всецело отдаваться работе. Все выводы они сделали на основе предоставленной информации о проекте.

Чем больше вы знаете об инвесторе, тем больше у вас возможностей его заинтересовать.

Какой предпочитает стиль общения? Как ведет дела? Как быстро принимает решения? Любая самая незначительная мелочь может оказаться важной.

Пример – получение инвестиций для проекта Glowforge. Прежде чем обращаться за инвестициями, автор проекта просмотрел блоги партнеров фонда. Изучая их, он сделал вывод, что, делая презентацию, нужно основываться не на цифрах, а на продукте. Всего проект привлек 9 000 000 долларов для производства лазерных 3-D принтеров от венчурных фондов Foundry Group и True Ventures в 2015 году.

Как сделать свой проект привлекательным для инвесторов. Пошаговый лайфхак

Проект также установил краудфайдинговый рекорд, так как смог привлечь еще 28 000 000 долларов на площадках. То есть автор проекта Дэн Шапиро успешно использовал второе правило, но самое главное – третье правило.

Чем больше вы уверены в своем успехе, тем больше будут верить в него другие.

Инвесторы предпочитают грамотных и настойчивых людей, знающих чего они хотят и умеющих обосновать свои планы. Доказывайте, что вы способны сделать то, что предлагаете. Откажитесь от слов «хочу» и «желаю», говорите «делаю» и «действую». Сконцентрируйтесь на целях. Правильно поставленные цели непременно приведут к успеху.

Как сделать проект привлекательным: на что обратит внимание инвестор

Согласно статистическим данным, из десяти проектов инвестиции получает только один. Что же нужно сделать для того, чтобы ваш проект стал интересен инвесторам?

Вы и ваша команда

Прежде всего, любого инвестора заинтересует с какими людьми ему придется работать. Интересны как личностные качества автора проекта, так и его мотивация, готовность идти до конца. Вы должны доказать, что сможете идти вперед, несмотря на трудности. Это важно как вы добиваетесь цели, так как любой инвестор ценит свое время и деньги.

Правильные расчеты

К сожалению, 95% начинающих предприниматели, ищущих инвесторов, плохо представляет себе на какие доходы они могут рассчитывать. Представленные ими на презентации цифры порой не соответствуют действительности. Постоянно растущие продажи и миллионная прибыль, которую предлагают авторы проектов, часто ничего общего не имеют с реальным положением вещей. Ищите как оптимизировать расходы, укажите на что конкретно хотите получить инвестиции.

Потенциал проекта

Одно из самых важных моментов в общении с инвестором – определение потенциала проекта. Инвестор должен знать, когда проект принесет доход, как вы определите потенциальных клиентов, наконец, когда проект полностью окупится. Желательно, в течение года, максимум – трех лет.

Чтобы определиться с потенциальными клиентами, неплохо провести краудфандинговую кампанию. В том случае, если вашим проектом заинтересуются пользователи, у вас будет шанс вызвать интерес у инвесторов.

Как подготовиться к общению с инвестором: от питча до заключения договора

Наступает период, когда инвестор поверит, что он должен выбрать именно ваш проект. В среднем, от знакомства с инвестором до заключения договора у бизнесменов уходит 3-9 месяцев. Возможно, что придется готовить не одну версию бизнес-плана и отвечать на множество вопросов, к которым вы не совсем готовы. Поэтому тщательно готовьтесь не только к презентации, но даже к короткой встрече и телефонному разговору. Каждый этап общения требует своей подготовки.

Этап 1. Знакомство

Оно может быть как очным, так и заочным. Здесь главное заинтересовать инвестора своим проектом. Для этого можно использовать следующие способы.

Еlevator pitch или презентация в лифте. Короткая презентация названа так потому, что бизнесмены и стартаперы «ловили» потенциальных инвесторов в лифтах и представляли им свою бизнес-идею за 30 секунд. В вашу мини-презентацию обязательно нужно включить:

проблему, которую вы решаете;

описание продукта;

способ монетизации.

Главное – привлечь внимание, для чего можно использовать интересные факты или цифры. Например, презентация SpaceX состояла всего из трех предложений: о стоимости запуска, которая не снижалась десятилетиями, возможности ее снижения на 90 процентов и впечатляющей суммы, которую можно заработать.

Переписка. Вполне можно установить связь, ведя переписку по e-mаil. Для индивидуальных обращений этот способ работает лучше всего. Письмо, кроме обращения, должно включать:

описание продукта или услуг;

описание потребителей;

бизнес модель;

основание для вложений.

Этап 2. Деловая встреча

Презентация. Если потенциальный инвестор заинтересовался презентацией в лифте или вашим письмом, он пригласит вас на личную встречу, к которой тоже нужно подготовиться. Собираясь на встречу, нужно определиться, что вы от нее хотите конкретно. Если получить деньги, то нужно об этом сказать. Такой call to action вполне применим и работает.

Теперь о самой презентации. Она должна быть короткой и яркой. Хорошо следовать правилу 10/ 20/ 30. Постарайтесь не останавливаться на подробностях и уложиться в 20-минутную презентацию, которая состоит из 10 слайдов и набрана 30 шрифтом.

Внешний вид. Судьба вашего проекта будет зависеть не только от хорошей презентации, но и от вашего поведения и внешнего вида. Поэтому:

не опаздывайте;

приходите в деловом костюме;

соблюдайте правила этикета.

Очень важны ваше умение держать себя уверенно, ваши энергия и харизма.

Этап 3. Получение финансирования

Финансы, финансы и еще раз финансы. Для инвестора главное – зарабатывание денег. Об этом нужно помнить прежде всего. Поэтому, даже если ваш проект должен “спасти мир”, но не имеет хорошего бизнес-плана и финансового плана, потенциального инвестора он не заинтересует. Необходима финансовая модель, которую может подкорректировать сам инвестор. Хорошо иметь:

результаты маркетинговых исследований;

письма от поставщиков.

Лучше готовить сразу три варианта: оптимистический, пессимистический и основной. Но, в любом случае, модель должна быть тщательно выверена. Только при таком раскладе можно надеяться на заключение сделки. Важно показать, что вы хорошо знаете рынок, убедить в целесообразности внедрения вашего продукта. Инвестор должен верить, что вложив деньги в вашу идею, он сможет не только быстро окупить вложения, но и хорошо заработать.

Как правильно подготовить презентацию: 5 фишек для инвесторов

Очень важна презентация, от которой во многом будет зависеть получение инвестиций. Многие предприниматели, готовясь к презентации, не понимают до конца интересы инвесторов и не знают, как правильно представить свой проект. Какие пункты должна содержать презентация?

Определение проблемы. Если она есть, то ее нужно подтвердить. Подтверждение спроса должно определяться реальными цифрами.

Решение проблемы. Ваше решение не может быть единственно правильным. Но это ваше решение, и вам нужно убедить инвестора в том, что оно работает, что люди готовы купить продукт. Лучше всего приходить к инвесторам уже с определенными результатами. Для этого можно предпринять такие шаги:

сделать тестирование продукта;

поставить в известность о внесении изменений в проект;

познакомить с имеющимися результатами.

Поиск возможностей реализации продукта. Готовность купить еще не значит, что продукт будет хорошо продаваться. Даже если человек купит услугу или продукт один раз, нет уверенности, что он обратиться к вам в следующий раз. Поэтому нужно учитывать прибыль и убыток на одного клиента, так называемую юнит-экономику, а также способы привлечения и удержания клиентов.

Поиск рынка и определение стратегии выхода на него. Нужно искать те рынки, которые растут, а не исчезают, как, например, рынок по ремонту сотовых телефонов.

Если в презентации будет представлено как ваши доходы будут расти через 3-5 лет, то ваша финансовая модель вызовет интерес у инвесторов.

Определение суммы инвестиций. На последнем этапе обязательно нужно сказать инвестору на что вам нужны деньги и какую сумму вы хотите, а также какую сумму готовы вложить сами.

Правильный выбор инвестора, серьезная подготовка к разговору с ним, а также хорошая презентация проекта помогут получить шанс на инвестирование именно в ваш проект.

С чего начать?

Инвестирование отличается от других способов получения дохода длительностью процесса. Эффект от ваших действий может наступить только через несколько месяцев или лет. Потому важно не отвлекаться на спонтанные операции, но следовать изначальной стратегии, при разработке которой рекомендуем использовать несколько правил:

Определите главную цель и промежуточные точки. Что вы хотите получить через год, через три, в конечном итоге? Речь идет о фиксированном ежемесячном доходе или общем размере капитала?

Выберите направление инвестиций, близкое вам по духу. Обычно инвесторы ищут проекты в тех областях, в которых обладают достаточными знаниями: недвижимость, ценные бумаги, металлы, венчурные фонды и много другое;

Составьте план, которого будете придерживаться в процессе инвестирования. Какие инструменты, на каком этапе вы будете использовать? Как лучше разделить капитал? Какую его часть вложить в стабильные проекты, а какую – в рискованные?

Изучите доступные материалы в избранной вами области, пройдите обучающие курсы, посетите семинары. Знание тонкостей процесса, умение оценить динамику рынка и верно составить прогнозы, характерны для успешных инвесторов;

Начните с небольших сумм. Это сформирует у вас необходимые навыки, позволит приобрести опыт и разобраться с тем, как стать инвестором с нуля. Рисковать всем имеющимся капиталом не следует ни в коем случае;

Не вкладывайте деньги в проекты и направления, в которых вы не разбираетесь. Если вы работали с недвижимостью, но получили предложение инвестировать в сельское хозяйство – не принимайте решение, пока не изучите рынок;

Не вкладывайте в один проект более трети капитала. Всегда есть риски, форс-мажоры и другие обстоятельства, которые невозможно предусмотреть при самом глубоком анализе. Диверсификация – старая проверенная стратегия, и никто еще не пожалел о ее применении.

Как выбрать направление?

Опытный инвестор ищет проекты для инвестирования одновременно в трех-четырех не связанных друг с другом направлениях, основываясь на:

Объемах предназначенного для инвестирования капитала и пороге входа на рынок;

Экономических прогнозах и аналитических исследованиях для выбранного сегмента;

Ликвидности инвестиций.

При этом все инструменты можно разделить на две группы:

Надежные вложения с низким уровнем доходности и гарантией сохранности капитала;

Высокодоходные с большим риском потери не только прибыли, но и основного вклада. Инструмента, одновременного гарантирующего одновременно как безопасность, так и высокую прибыль, не существует. Обычно инвестор ищет бизнес проекты в обеих группах, после чего разделяет вклады в зависимости от уровня риска.

Доход от вложения в надежные источники составляет 10–20%, что примерно соответствует уровню инфляции. Подобные инвестиции вряд ли могут быть использованы для увеличения капитала — речь скорее идет о его сохранности.

К таким инструментам можно отнести:

Банковские депозиты;

Недвижимость;

Драгоценные металлы;

Государственные инвестиционные фонды;

Облигации;

Покупку валюты.

Прибыльные проекты в 2019 году частные инвесторы ищут в таких областях, как:

Акции, ценные бумаги;

Инвестиции в промышленность и бизнес;

Венчурные инвестиции в стартапы;

Микрофинансовые организации;

Работа на фондовой и валютной бирже;

Доверительное управление, инвестиции в ПАММ-счета.

Уровень дохода здесь может составить сотни процентов, но и риск очень высок: к примеру, только два из десяти стартапов оказываются жизнеспособными.

Ниже мы рассмотрим несколько направлений с различным уровнем риска, в которых привлечение инвесторов в проект является распространенной практикой.

Инвестирование в недвижимость

Недвижимость, вполне обоснованно, приводится в качестве классического примера во всех учебниках по инвестированию. Несмотря на то, что такие долгосрочные вложения обладают низкой ликвидностью, их можно отнести к выгодным, по ряду причин:

Высокая рентабельность и гарантированный возврат инвестиций;

Права собственности можно утратить только в судебном порядке;

Недвижимость не подвержена инфляции;

Недвижимость позволяет получить пассивный доход от арендной платы.

Кроме того, привлекательность этого инструмента обусловлена многообразием объектов и возможностью диверсифицировать капитал, работая в разных направлениях с разными застройщиками. Чаще всего крупные инвесторы ищут проекты, связанные со строительством и эксплуатацией:

Жилых комплексов и домов;

Коммерческих помещений под магазины, салоны и торговые центры;

Гостиничных комплексов и хостелов;

Промышленных зданий и сооружений.

Основной целью здесь может быть как сдача недвижимости в аренду, так и последующая перепродажа, которая является особенно перспективной при прямом участии в строительстве. Связано это с тем, что стоимость квартир и коммерческих помещений возрастает по мере развития инфраструктуры вблизи вновь построенных жилых комплексов.

Существует несколько способов, делающих возможным участие инвесторов в проекте. Самый распространенный из них – это заключение договоров долевого участия между застройщиком и группой пайщиков. При этом доля каждого из них может быть продана в любой момент, но стоимость ее возрастает по мере завершения строительства. Возможные риски при таком инвестировании – это мошенничество застройщика, продающего одну долю несколько раз, или его банкротство.

Второй способ – это пай в жилищно-накопительном кооперативе. Каждый член такой организации обязуется регулярно оплачивать паевые взносы, по мере накопления которых кооператив заключает с застройщиками договоры о строительстве жилых домов либо выкупает уже построенные помещения.

Наконец, можно заключить договор сотрудничества с фондом финансирования строительства, который выполняет функции посредника между покупателями и застройщиком. При этом в обязанности фонда, входят контроль хода строительства, наблюдение за целевым расходованием средств инвесторов, а также юридическая поддержка. Кроме того, фонд уполномочен расторгать договора с недобросовестными застройщиками или применять к ним штрафные санкции, что невозможно в случае покупки доли лично или посредством членства в кооперативе.

Венчурное инвестирование

Сложно найти инвестиции с таким же уровнем риска, как вложения в новые компании. Вероятность успеха при этом определяется множеством факторов, в числе которых уникальность самой идеи бизнеса, способ ее реализации и профессионализм команды начинающих предпринимателей. Частный инвестор ищет проекты для инвестирования именно в расчете на бурный рост вновь созданного предприятия. В этом случае одна удачная инвестиция из десяти способна покрыть убытки от провала всех остальных. В целом же к числу достоинств венчурного инвестирования можно отнести:

Доходность на уровне 55–75% даже с учетом всех рисков;

Возможность стать совладельцем бизнеса и не имеющей аналогов уникальной разработки;

Большой выбор направлений, от сельского хозяйства до нанотехнологий;

Низкий уровень входа (несколько тысяч рублей) при работе с помощью инвестиционных площадок или ярмарок стартапов.

Главный недостаток здесь – это риск. Его уровень обусловлен высокой конкуренцией, ошибочной оценкой рынка сбыта и неправильным подбором команды для участия в проекте. Совокупность этих факторов приводит к тому, что 85-90% проектов закрываются либо до официального запуска, либо вскоре после него.

Минимизировать риски можно, если выбирать стартапы для инвестиционного портфеля с учетом нескольких параметров:

Потенциал рынка и емкость выбранной ниши;

Привлекательность продукта для покупателей, наличие спроса;

Конкурентоспособность товара или услуги, их превосходство над аналогами;

Потенциал проекта в расширении и масштабировании;

Личность и профессиональная квалификация предпринимателя, его команды.

Кроме этого, решающее значение может иметь стадия развития проекта. Чаще всего инвесторы и компаньоны ищут проекты для вкладов, а также оценивают примерный объем необходимых вложений именно по этому признаку:

На первой стадии в стартапе нет ничего, кроме основателя с презентацией проекта, идеи и бизнес-плана. В этом случае оправданы инвестиции в размере 400–600 тысяч рублей;

На второй стадии создатели уже создали базовую модель, запустили бизнес, произвели первые продажи, но еще не нашли каналов сбыта. Такой проект можно оценить в 4,5–5 млн рублей, а основателям зачастую нужна минимальная помощь в 500–700 тысяч рублей, чтобы инициировать бурный рост предприятия. Считается, что это оптимальный момент для инвестирования;

Третья стадия характеризуется созданием полной версии продукта, налаженными каналами сбыта и работающим бизнесом. Минимальной помощью здесь уже не обойтись, а для расширения производства размер инвестиций измеряется миллионами. Сама компания может быть оценена при этом в 25–30 млн рублей.

Инвестирование в бизнес

Долгосрочные вложения в действующий бизнес менее рискованны, чем работа со стартапами: предприятие обычно уже имеет в своем распоряжении активы, помещения, основные средства, организованные каналы поставок и сбыта, опытную команду. Инвестиции в этом случае требуются для реализации новых проектов или расширения существующего производства.

Обычно инвесторы ищут инвестиционные проекты с одним условием: предприниматель должен вложить в проект 30-70% своих средств. Таким образом, софинансирование является дополнительной гарантией безопасности вкладчика.

Перед инвестированием в бизнес следует тщательно изучить область деятельности и качество организации бизнес-процессов на предприятии, оценить долю рынка, активность конкурентов. В таком случае лучше воспользоваться консультацией независимого эксперта.

На следующем этапе ознакомьтесь с бизнес-планом проекта. Обратит внимание на расчеты внутренней нормы доходности, рентабельности и сроков окупаемости. Также в бизнес-плане должны быть учтены риски и указан запас прочности предприятия.

Затем оцените свои силы. Объемы свободных средств должны перекрывать требуемые инвестиции хотя бы на 20%. Это позволит избежать привлечения посторонней помощи в том случае, когда проекту срочно понадобится дополнительное финансирование.

Наконец, по возможности, станьте совладельцем предприятия. Чаще всего инвесторы ищут проекты 2019 года на условиях приобретения пакета акций или доли учредителя в ООО. Также следует заключить инвестиционный договор, в котором указать условия входа в бизнес и возврата инвестиций, а также ответственность сторон в случае неудачной реализации проекта.

Кроме прямых инвестиций, есть и более безопасные способы финансирования частного бизнеса, связанные с предоставлением в пользование неких активов:

Вложить в бизнес имеющуюся или вновь купленную недвижимость. Отношения регулируются договором долгосрочной аренды, но вмешиваться в бизнес-процессы инвестору при этом необязательно;

Приобрести для бизнеса оборудование, транспорт, спецтехнику, технологические линии или другие основные активы;

Приобрести франшизу и передать ее в распоряжение предпринимателя, после чего получать периодические фиксированные отчисления (роялти);

Предоставить технику, приобретенную в лизинг.

Во всех этих случаях инвестор остается собственником актива, а бизнесмен пользуется им на определенных условиях – по фиксированной ставке или за процент от прибыли. Разумеется, в случае невыполнения условий договора собственник может немедленно вернуть принадлежащее ему имущество.

Инвестирование в сельское хозяйство

Важнейшая причина, по которой инвесторы ищут проекты в сельском хозяйстве – это неизменный спрос на продукты питания. Причем речь идет не только о внутреннем потреблении, но и о работе на внешних рынках, которые становятся доступными благодаря заключению Россией новых торговых союзов – ЕАЭС, БРИКС и многих других.

Следует отметить, что несмотря на активную государственную поддержку, небольшие частные вкладчики весьма осторожно финансируют агропромышленный сектор по нескольким причинам:

Долгосрочные вложения. Урожай нужно собрать, сохранить, переработать и продать. Мясные фермы и птичники окупают себя за 3–4 года, но с молоком работать намного сложнее: здесь возврата инвестиций не следует ждать раньше, чем через 8–12 лет;

Высокие риски. Урожай зависит от множества факторов, в числе которых климатические изменения, погодные условия и нашествие вредителей. Животноводство же подвержено эпидемиям, уничтожающим порой целые поголовья;

Необходимость модернизации. Фермерские хозяйства средних размеров приобретают или арендуют современную спецтехнику, но масштабное перевооружение отрасли требует миллиардных инвестиций, и не может быть проведено без поддержки государства.

При этом государство не осталось в стороне: субсидии на обустройство одного фермерского хозяйства составляют до полутора миллионов рублей, а работающий фермер может рассчитывать на компенсацию до 90% расходов, связанных с расширением производства. Дополнительно субсидируется закупка ГСМ, семян и удобрений. Предпринимаются и другие шаги, направленные на развитие отрасли:

Налоговые льготы. Производители в сельском хозяйстве, не занимающиеся подакцизной продукцией, имеют право воспользоваться упрощенной системой ЕСХН, включающей единый налог на прибыль в размере 6%;

Льготы и субсидии при приобретении земли в собственность, делающие реальными перспективы инвестиций в участки с последующим повышением их стоимости;

Регулирование импорта. С целью защиты производителей государство устанавливает регулярно пересматриваемые квоты на импорт мясной продукции. При этом пошлина в пределах квот остается на уровне 15%, а при превышении установленного уровня – повышается до 30–60%;

Компании, занимающиеся инвестированием в сельское хозяйство, могут пользоваться льготным режимом налогообложения, запрашивать снижение процентных ставок по кредитам и договорам лизинга.

Инвестиционная емкость агропромышленного сектора остается достаточно высокой. По оценкам экспертов, на переоснащение требуется ежегодно до 150–160 миллиардов рублей. В то же время сами производители могут предоставить не более 25% от этой суммы.

Потому государство в последнее десятилетие уделяет особое внимание сельскому хозяйству: поощряет инвесторов и фермерские хозяйства прямыми или косвенными методами, создает благоприятные условия для импортозамещения, защищает производителей от падения спроса и манипуляций с ценами. Все это в совокупности определяет перспективы развития отрасли и делает ее привлекательной для инвестирования.

Для лучшего понимания предмета представим примерную структуру, типовые названия разделов инвестиционного проекта:

Краткое резюме, общее содержание бизнес-плана проекта;

Описание существующего или проектируемого предприятия. Характеристика производимого (планируемого) продукта или услуги;

Описание внешней среды предприятия (покупатели, поставщики, конкуренты и пр.) Разработка маркетинговой политики по продвижению конечного продукта (услуги);

Определение планируемого объема выпуска, выручки. Составление плана производства для выполнения поставленных задач. Технико-экономические расчеты, сметы, конкретизация проекта по звеньям технологического процесса. Поиск путей повышения производственной эффективности;

Разработка системы организации и управления. План по персоналу;

Определение сроков и порядка финансирования проекта;

Анализ возможных рисков при реализации плана. Разработка способов их минимизации;

Приложения к проекту.

Разработку инвестпроекта может взять на себя и инвестор, и получатель инвестиций, и иная заинтересованная сторона. Обычно работы такого масштаба являются плодом коллективного творчества будущих участников и привлеченных специалистов.

Готовый инвестиционный проект становится объектом изучения и оценки для заинтересованных лиц:

инвестора (если он не является автором);

получателя инвестиций;

государственных и контролирующих органов, если того требует законодательство;

кредитных организаций, при необходимости привлечения заемных средств;

будущих исполнителей проекта;

приглашенных консультантов и специалистов.

Все перечисленные лица могут высказывать свое мнение о предложенном плане, некоторые имеют даже право «вето», например государственные, контролирующие, а иногда и кредитные организации. Но право первого голоса обычно остается за инвестором.

Как инвестировать в бизнес-проекты?

Инвестировать в перспективные (на Ваш взгляд) бизнес-идеи можно несколькими способами. Разберем их по порядку: от непосредственного участия в проекте до пассивных инвестиций через управляющего.

Способ №1. Создать собственный бизнес

Свое дело – самый выгодный (потенциально) способ инвестировать в бизнес-проект. Прямые вложения могут принести и 10%, и 100% и даже 1000% годовых.

Однако собственное дело требует от своего «создателя» максимальной отдачи. И речь не только о первоначальных вложениях (хотя без них не обойтись). На собственный бизнес придется потратить кучу времени, сил и нервов.

На начальном этапе Вы побываете в роли бухгалтера и маркетолога, СЕО-шника и SMM-щика, дизайнера и логиста. И это без учета кропотливой работы над основным товаром, продуктом или услугой, на которых Вы планируете зарабатывать.

При этом первые «дивиденды» проект начнет приносить далеко не сразу. И не факт, что будет приносить в принципе. Свое дело – это не инвестиции, а активный способ заработка! Правда, огромный плюс способа в том, что потенциальная прибыль от вложений будет принадлежать Вам и только Вам.

Способ №2. Долевое участие в бизнесе

Именно этот способ инвестирования в проекты – один из самых популярных. Причем, и в России, и в Украине, и в Германии, и в США. Большая часть крупных и успешных компаний появились на свет благодаря долевому участию.

Плюсы способа: можно создать бизнес, не имея крупного первоначального капитала. Кроме того, ответственность за успех (или провал) распределяется между несколькими участниками.

Минусы: прибыль придется делить с партнерами. И как показывает практика, в 90% случаев это приводит к серьезным конфликтам. Вплоть до решения споров в суде.

Способ №3. Инвестиции в стартапы

Вкладывая деньги в абсолютно новый проект на стадии идеи, инвестор претендует на большую часть потенциальной прибыли. Автор идеи, как правило, занимается лишь реализацией проекта и доведением продукта «до ума». Причем, инвестор может находиться в Москве, а создатель проекта – в Минске.

Понятно, что инвестиции в стартапы – это покупка «кота в мешке». Проект может так и не выйти на окупаемость. Или принести инвестору символические 5-10% годовых. Или «выстрелить» — и сделать создателей по-настоящему богатыми.

На последний вариант надеются все. Но, к сожалению, образцы формата Google и Facebook появляются на свет гораздо реже, чем проекты-однодневки.

Инвестировать в стартапы проще и безопасней через специализированные краудфандинговые площадки. Там новые объявления проходят хотя бы минимальный отбор. Плюс любые предложения инвесторов и стартаперов рассматриваются в индивидуальном порядке.

На таких платформах инвестор может получить доход от вложений тремя способами:

Роялти (процент с прибыли)

Возврат всей суммы с процентами через заранее оговоренный срок (народное кредитование)

Получение доли в компании (акционерный краудинвестинг)

Способ №4. Инвестиции в акции

Акция – это ценная бумага, которая дает инвестору право на владение крохотным «кусочком» компании. Купить акции напрямую мелкий частник не может. Но посредник-брокер открывает доступ на фондовую биржу любому совершеннолетнему из Екатеринбурга, Твери или Магадана.

Зарабатывать на акциях можно двумя способами:

Покупать дешевле – продавать дороже (спекулятивный вариант)

Получать дивиденды (пассивный вариант)

Какие акции можно купить, заключив договор, например, с брокером ФИНАМ? Да, практически, любые, которые торгуются на рынке. Цена многих акций доступна даже самым мелким инвесторам. К примеру, обыкновенная акция Газпрома на начало июля стоила около 122 руб., Сбербанка – 149 руб., Ростелекома – 71 руб.

Правда, акции, как правило, не продаются «поштучно» — только «пакетами». Кроме того, не стоит забывать о комиссиях брокера. Платить за посреднические услуги придется в любом случае. Даже, если акции Вы приобрели накануне банкротства компании.

И еще один нюанс, который стоит учесть перед формированием портфеля из ценных бумаг. Акции нельзя покупать интуитивно! Инвестор должен знать хотя бы азы финансовой грамотности, чтобы самостоятельно оценить перспективы той или иной компании.

Способ №5. Инвестиции в облигации

Облигации – тоже ценные бумаги, но менее рискованные, чем акции. Покупая облигацию, Вы становитесь для компании кредитором. Проще говоря, одалживаете ей деньги под проценты.

Покупка облигаций не дает инвестору право на участие в делах компании. Владелец долговой ценной бумаги не претендует на часть прибыли. Зато он гарантированно вернет себе деньги обратно в дату погашения (с премией). И будет получать дополнительную прибыль в виде купонного дохода.

Способ №6. Инвестиции в ПИФы

Инвестиции через фонды – самый простой, но и самый «непрямой» способ вложить деньги в бизнес.

Плюс: Вы вкладываете деньги в готовый портфель из ценных бумаг. Всего за пару тысяч рублей можно купить «кусочек» 10-20 мелких и крупных компаний.

Минусы: придется заплатить высокую комиссию управляющему. Да и вложиться напрямую в одну-две компании здесь не получится.

В какие направления инвестировать в 2018 2019-м?

Эксперты называют несколько направлений, востребованных на ближайшие годы.

Назову самые, на мой взгляд, интересные:

Гаджеты для здоровья (речь об удобных приложениях, которые можно установить на мобильное устройства: шагомеры, счетчики калорий и тому подобное)

Развивающие приложения для детей (на рынке крайне мало качественных продуктов, обучающих детей чему-то полезному в игровой форме)

Переработка отходов (за рубежом переработка мусора – одно из самых выгодных направлений в бизнесе. Я верю, что совсем скоро это поймут и в России).

Итак, вкладываться можно в:

Свое дело – отдачи от вложений придется ждать долго, кроме денег, нужны идеи, время.

Доли – в данном случае собственников-инвесторов будет несколько. Открыться полностью с нуля самому сложно, в кооперации с кем-то делать это будет намного проще. Возможно разное деление сфер влияния – например, один партнер вкладывается больше финансами, а второй ресурсно (управляет предприятием).

Стартапы – то есть новые проекты. Готового бизнеса нет, инвестор вкладывается в идею, перспективность которой может оценить по списку предоставляемых документов, бизнес-плану.

Акции – это прямые инвестиции в развитие компании. Вы покупаете ценную бумагу, которая подтверждает право собственности на часть бизнеса. По акциям можно получать регулярные дивиденды, продавать и покупать, зарабатывая на разнице с учетом динамики цен.

Облигации – документы, подтверждающие, что инвестор одолжил деньги компании. Риски ниже, чем по акциям.

Каждый способ имеет свои особенности, подводные камни и прибыльность.